【环球网 记者 陈超】浙江日发纺织机械股份有限公司(以下简称“日发纺机”)主要是做成套纺织装备的研发、生产与销售,目前已拥有了多个国内、国外重要纺织工业集聚地的客户。日发纺机IPO申请近日过会,公司拟公开发行股份数量不超过2316.2406万股,占这次发行后股份总数的比例为25%,保荐人为国信证券,审计机构为天健会计师事务所(特殊普通合伙)。

招股书显示,日发纺机将募集4.3146亿元资金,用于新型纺纱智能化工厂项目、新型高效无纺布装备产业化项目、绿色印染装备及针织装备研发和产业化技术改造项目和补充流动资金。尽管IPO申请顺利过会,但公司信息公开披露仍存在诸多问题。

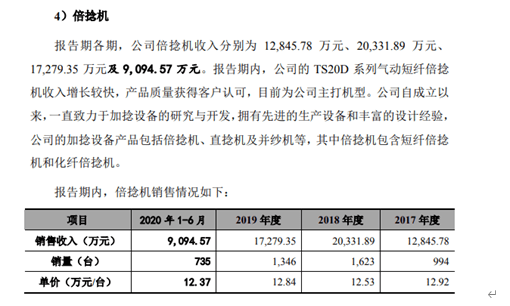

日发纺机从事成套纺织装备的研发销售,倍捻机是公司基本的产品之一。招股书披露,报告期各期末,公司倍捻机收入分别是12845万元、20331万元、17279万元和9094万元。报告期内,倍捻机的销售单价为12.37万元/台至12.92万元/台之间。

招股书信息还显示,2020年7月27日,发行人又签下了总额十亿以上的倍捻机销售大单。具体来看,招股书披露,2020年7月27日,苏州日发智能机械有限公司分别与浙江日发、安徽日发及山东日发签订产品买卖合同,合同总金额共计105,896.64万元。苏州日发智能机械有限公司向浙江日发购买倍捻机4,268台,合同金额33,290.40万元;向安徽日发购买倍捻机1,732台,合同金额13,509.60万元;向山东日发购买喷水织机7,392台,合同金额59,096.64万元。

日发纺机倍捻机销售看似爆发式增长,但蹊跷的是,上述合同显示,公司倍捻机销售单价约7.8万元/台,这一价格相当于此前售价的六折。日发纺机倍捻机售价为何出现断崖式下跌?打了六折后,公司倍捻机的销售利润又是多少?本网记者向日发纺机寻求答案,但截至目前,公司并未回应。

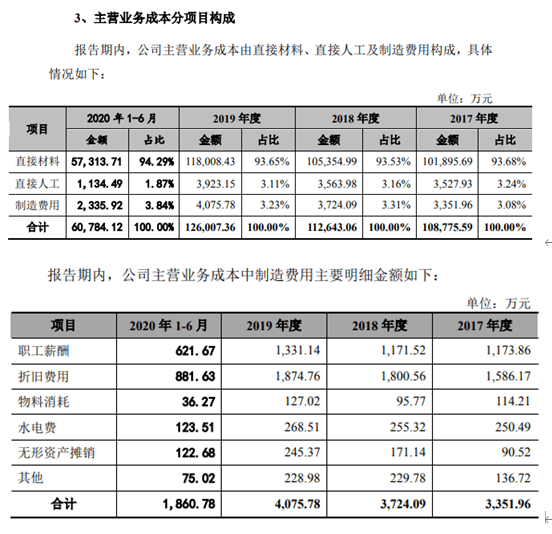

除了基本的产品售价大跌外,公司财务数据也存在自相矛盾之处。招股书主营业务成本分项构成中表示,2020年1-6月,公司主要营业业务成本合计60784.12万元,其中制造费用2335.92万元,占比3.84%,但在招股书372页制造费用明细构成情况中又称,2020年1-6月,公司主要营业业务成本中制造费用合计1860.78万元。同一数据,同份招股书相差475.14万元。

日发纺机招股书还披露,嘉兴市明苑喷织有限公司是公司2019年主要客户,销售3062万元,但截至2020年6月30日,日发纺机对该公司的应收账款仍高达1173万元。工商资料显示,嘉兴市明苑喷织有限公司是一家老赖公司,公司法人已经被出具限制消费令。日发纺机是不是真的存在应收账款收不回来的风险,又是否足额计提了坏账准备也需要我们来关注。

【返回列表】

扫一扫关注开云app下载软件安装

扫一扫关注开云app下载软件安装